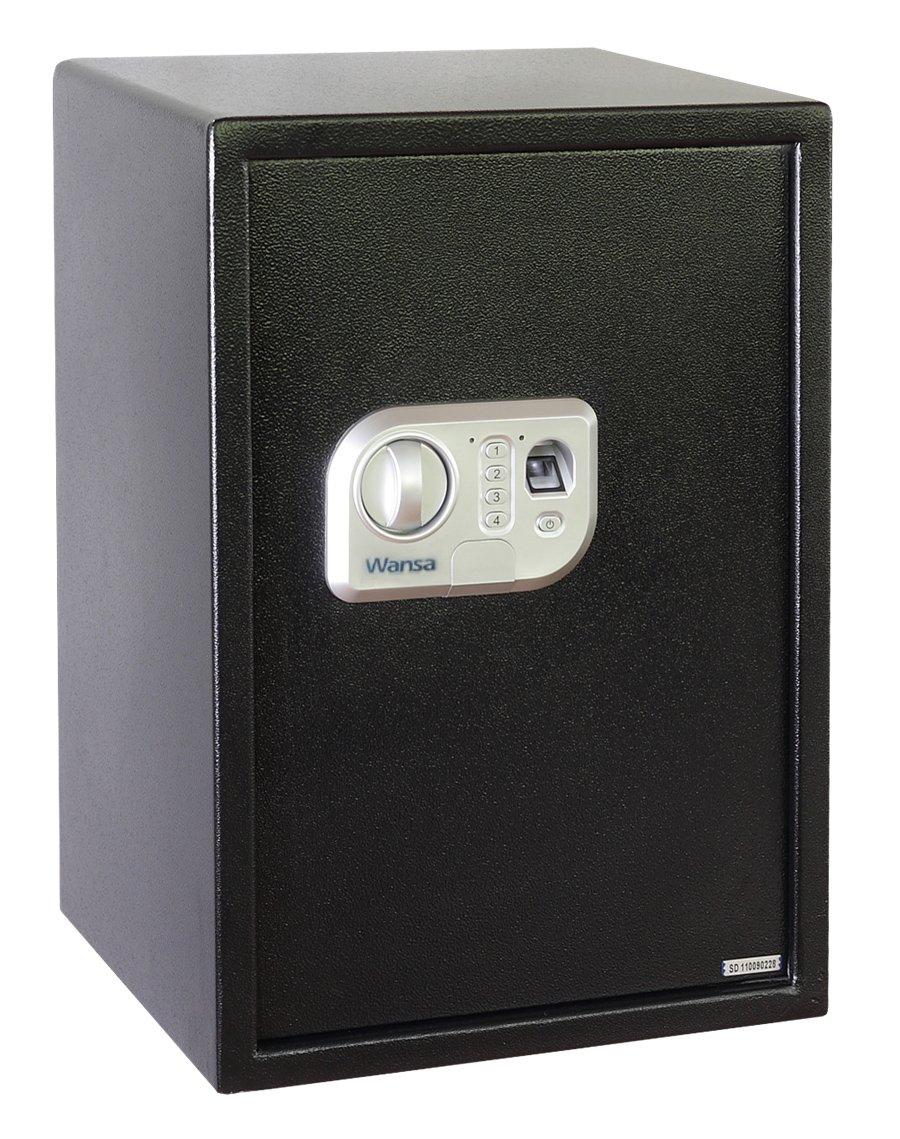

ما هي الميزات التي يجب البحث عنها عند شراء خزينة لـبيتك

ما هي الميزات التي يجب البحث عنها عند شراء خزينة لـبيتك

Blog Article

تسيير الخزينة: أفضل الممارسات للتميز المالي

إدارة الأموال الفعّالة هي حجر الزاوية للنجاح المالي، وتتطلب خطة استراتيجية يشمل تعزيز تدفق النقد، وتخفيف المخاطر، وتطبيق التكنولوجيا المتقدمة. يجب على المنظمات تقييم ممارساتها الحالية بعناية والنظر في كيفية اعتماد أفضل الممارسات لتعزيز السيولة والكفاءة التشغيلية. من خلال استكشاف استراتيجيات إدارة النقد الشاملة وتقنيات إدارة التهديدات القوية، يمكن للأعمال تحسين وضعها للتعامل مع الشكوك المالية. تتجاوز تداعيات هذه الاستراتيجيات مجرد البقاء؛ فقد تغير تعريف مسار المنظمة. ما هي الممارسات المعينة التي يمكن تنفيذها لضمان الصحة المالية المستدامة؟

استيعاب تسيير الخزينة

في جوهره، يتضمن إدارة الخزانة العمليات والاستراتيجيات التي تستخدمها المنظمة لإدارة أصولها وديونها المالية بشكل فعال. هذه الممارسة حيوية لضمان أن تحتفظ الشركة بـالمرونة المالية الكافية، وتحد من المخاطر المالية، وتُحسن هيكل رأس مالها. تتضمن إدارة الخزانة مجموعة من الأنشطة، بما في ذلك إدارة السيولة، وإدارة الأموال المستثمرة، وتحليل المخاطر، واستراتيجيات التمويل.

تبدأ إدارة الخزانة الفعالة بـدراسة دقيقة للوضع المالي للمنظمة، والذي يشمل تقييم أنماط التدفق النقدي، والتوقع بالاحتياجات النقدية المستقبلية، وتحديد مصادر التمويل المحتملة. من خلال الاستفادة من التكنولوجيا والتحليلات المالية، يمكن للمهنيين الماليين تحسين هذه العمليات، مما يحسن من الاستجابة للتغيرات السوقية.

/product/19/317776/1.jpg?7175)

أهمية تحسين التدفق النقدي

فهم الدور الرئيسي لتحسين التدفق النقدي يمكن أن يدعم الصحة المالية والأداء التشغيلي للمنظمات. يضمن إدارة التدفق النقدي الكفؤة أن يكون لدى الشركة سيولة كافية للوفاء بتعهداتها، والاستثمار في فرص النمو، والتصدي على التحديات غير المتوقعة. من خلال مراقبة التدفقات النقدية الواردة والصادرة عن قرب، يمكن للأعمال التجارية تحديد الاتجاهات، مما يتيح بتنبؤات أكثر دقة واتخاذ قرارات معتمدة على بيانات دقيقة.

يتضمن تحسين التدفق النقدي تطبيق استراتيجيات لتعجيل التحصيلات مع تنظيم المدفوعات بفعالية. يمكن أن يشمل ذلك إصدار الفواتير فورًا، وتقديم خصومات للتسديد المبكر، ووضع شروط دفع واضحة مع العملاء. بالإضافة إلى ذلك، ينبغي على المنظمات تقييم نفقاتها بشكل دوري والبحث عن فرص لتخفيض النفقات دون المساس بالمستوى أو الخدمة.

يمكن أن يؤدي التوظيف في التكنولوجيا، مثل أنظمة إدارة النقد الآلية، إلى تسهيل العمليات وإعطاء معلومات آنية حول الوضع المالي. يركز تحسين التدفق النقدي إلى الوقاية من الأزمات السيولة ويدعم الروابط مع الأطراف ذات العلاقة، بما في ذلك المزودين والمستثمرين - خزينة. في النهاية، يسهم التدفق النقدي المحسن بشكل جيد إلى بناء أسس للنمو المستدام، مما يتيح الشركات من الاستثمار في التجديد، وزيادة انتشار وصولها إلى السوق، ورفع قوتها السوقية بشكل عام في بيئة الأعمال الديناميكية اليوم

طرق إدارة المخاطر التشغيلية

أثناء التعامل مع تحديات إدارة الخزانة، يجب على المنظمات التركيز على استراتيجيات إدارة المخاطر القوية لتخفيف التهديدات الاقتصادية المحتملة. تشمل إدارة المخاطر المؤثرة تحديد وتقييم والاستجابة مع المخاطر المالية، بما في ذلك موقع إلكتروني تغيرات السوق والتعرض الائتماني ومخاطر السيولة والتحديات التشغيلية.

بالإضافة إلى ذلك، فإن الحفاظ على سيولة كافية ضروري. ينبغي على المنظمات إعداد احتياطيات سيولة لضمان قدرتها على تلبية الالتزامات حتى في أوقات الضائقة المالية. يمكن إعداد محفظة منوعة أن يخفض من مخاطر الاعتماد المفرط ويعزز الاستقرار العام.

ينبغي إنشاء آليات رصد وتقارير منتظمة لإبقاء الأطراف المعنية على علم بـتعرض المخاطر وفعالية الإدارة. يمكن أن يسهم تهيئة الموظفين على فهم المخاطر وبناء ثقافة متينة للمخاطر بصورة ملحوظة في مرونة المنظمة. من خلال تبني استراتيجيات إدارة المخاطر هذه، يمكن للمنظمات تعزيز الاستقرار المالي والحفاظ على النجاح الطويل الأمد في إدارة السيولة الخاصة بها.

استخدام من التقنيات الحديثة في الخزانة

توظيف التقنيات الحديثة في تحكم الخزينة لا يعزز الكفاءة فحسب، بل يقوي مساعي ضبط المخاطر التي تم تحديدها سابقًا. تعتمد المؤسسات المالية والشركات بشكل متزايد النظم الآلية والأدوات الرقمية لـتسهيل الخطوات، ورفع الدقة، والحد من الأخطاء البشرية. يمكن للأدوات مثل أنظمة ERP، وأنظمة إدارة الخزينة، وتقنية البلوكشين أن تغير الطريقة التي يدير بها العاملون في الخزينة السيولة النقدية والسيولة والتمويلات.

يسمح أتمتة المهام الروتينية لفرق الخزينة الانصراف على إصدار القرارات الاستراتيجية بدلاً من قضاء وقت طويل في الأنشطة المتكررة. فضلاً عن ذلك، تمكن أدوات التحليل المالي المنظمات من الحصول إلى رؤى حول الأوضاع المالية، وتوقع احتياجات النقد، وكشف المخاطر التي قد تنشأ في الوقت الفعلي. تقوي هذه القدرة صنع القرارات المبنية على بيانات وتساهم في التخفيف من الخطر المالي.

إلى جانب ذلك، تدعم التطبيقات السحابية التفاعل المرن عبر الإدارات والجغرافيات، مما يوفر أن تكون أنشطة الخزينة مرنة ومستعدة على التعامل مع ظروف السوق المتبدلة. كما يعزز تطبيق أنظمة أمان رقمية من حماية البيانات والتوافق مع اللوائح، وهو مسألة هامة في الساحة المالية اليوم. في النهاية، يؤدي الاستفادة من التقنية الحديثة في إدارة الخزينة إلى نهج استباقي، مما يسهم إلى تحسين الكفاءة التشغيلية، وزيادة مرونة التعامل موقع إلكتروني مع المخاطر، والاستمرارية المالية.

مراجعة النتائج والنقل

تقييم الأداء الفعال والإبلاغ عنه هما مكونات حيوية لتحكم الخزينة المتين، حيث يوفران رؤى حاسمة حول الصحة المالية وفعالية الخطوات داخل المنظمة. من خلال إنشاء معايير الأداء الرئيسية (KPIs) مثل نسب التدفق النقدي، ومعايير السيولة، وتنظيم رأس المال المتداول، يمكن للأخصائيين في الشؤون المالية قياس فعالية استراتيجياتهم واتخاذ قرارات مستنيرة.

يعزز التقارير الدورية الوضوح ويسمح لأصحاب المصلحة بالإحاطة بـ دور الخزينة في تحقيق الأهداف التنظيمية الأوسع. من الضروري إعداد هيكلية تقارير متينة يجمع البيانات من مصادر متنوعة، لـلتأمين الدقة والوقتية. يجب أن يسهل دراسة التوجهات، مما يمكن من الكشف عن العقبات المحتملة قبل تصاعدها.

علاوة على ذلك، يجب موقع إلكتروني أن يتوسع تقييم الأداء إلى ما وراء المعايير التقليدية. يمكن أن يوفر دمج التقييمات النوعية، مثل كفاءة ضبط المخاطر والالتزام، نظرة أكثر شمولية على عمليات الخزينة. يجب أن يكون التطوير الدائم هدفًا، مع تقييمات منتظمة لـبيانات الأداء لـرفع الخطط والإجراءات.

في النهاية، لا يدعم التقييم الجيد للأداء والإبلاغ اتخاذ القرارات فحسب، بل يعزز المساءلة ويرفع ثقافة الانضباط المالي داخل المنظمة (خزينة). هذه الممارسات ضرورية للوصول إلى التفوق المالي بعيد المدى

الكلمات الختامية

في الختام، يُعتبر إدارة الخزانة الفعالة عاملًا حاسمًا للارتقاء بالاستقرار المالي داخل المنظمات. من خلال التركيز على تحسين تدفق النقد، وتنفيذ سياسات فعالة لإدارة المخاطر، والاستفادة من التكنولوجيا للحصول على معلومات آنية، تستطيع المؤسسات زيادة استقرارها المالي. علاوة على ذلك، فإن وضع مؤشرات أساسية للأداء وتطبيق نظام تقارير واضح يساعد من اتخاذ القرارات المبنية على المعلومات. لا تقتصر الإجراءات الناجحة على مواءمة عمليات الخزانة لتتوافق مع الخطط الاستراتيجية فحسب، بل تدعم كذلك التحسين المستمر، بما يضمن حفاظ المنظمات على قوتها في مواجهة العقبات المالية.

Report this page